こんにちは、あおです。

私は週5・フルタイムで働く会社員としての生き方に疑問を抱き、早期のセミリタイア生活の実現に向けていろいろとやった結果(雑)、2024年10月に資産1,500万でセミリタイアを達成しました。

そこで今回は、セミリタイア達成直後の2024年11月の資産額とその内訳を赤裸々に公開していきます。

将来、セミリタイアしたいと考えている方はひとつの参考にしてみてください!

資産公開

まず結論からいうと、私の総資産額は15,172,812円になります。

資産は楽天証券で運用しており、別途確定拠出年金も積み立てています。

次からはそれぞれの内訳について公開していきます。

楽天証券

保有商品は「国内株式」と「投資信託」の2つだけです。あとは現金です。

国内株式

国内株式は画像の2銘柄のみで評価額は合計333,900円です。

評価損益は-78,375円なのでそこそこマイナスですね。

以前は複数銘柄保有していましたが、利益が出たものはすべて売却して投資信託に移しています。

エイチ・アイ・エスはかなり前に購入し、コロナの影響をもろに受けました…株価が今も戻らないので、握力強く握っています(笑)

あお

あお個別株はプラ転次第、すべて売却予定です!

投資信託

投資信託はeMAXIS SlimのS&P500オンリーです。

2020年9月からS&P500に投資を始め、かれこれ4年ちょい。

評価額合計1183万円のうち、評価損益が374万円なので、元本は809万円ですね。

新NISAはフルで突っ込んでますが、つみたて枠は1月に購入し損ねたので、2~11月までの10ヶ月分。

来年の新NISA枠360万円分は特定口座から移す予定です。どうせ税金20%もってかれるので傷は最小限にする作戦。

現金

現金は何かあった際のために大体100万円程度残してます。

もし近々セミリタイアを予定している人は、退職後の1年間は国民健康保険や国民年金、住民税などがかなり痛手になるので、現金保有率は高めておいた方が良いかもです。

退職理由や就業時の年収、状況によって支払い額がかなり異なるので要注意です!

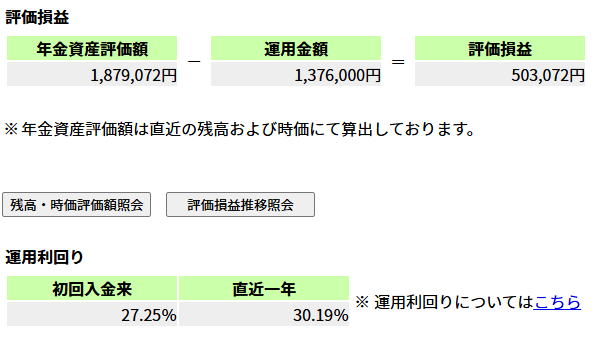

確定拠出年金

こちらはセミリタイア前に勤務していた会社で積み立てていた企業型確定拠出年金です。

個人型でいうところのiDeCoってやつですね。

外国株式のリスク高めな商品だったこともあり、運用成績も27%といい感じで推移し、資産評価額は1,879,072円。

退職後は個人型に切り替える必要がありますが、まだ切り替えられておらず(笑)

半年以内には切り替えた方が良いので、ぼちぼち進めます。

総資産

ということで…

国内株式:333,900円

投資信託:11,836,626円

現金:1,123,214円

確定拠出年金:1,879,072円

合計:15,172,812円 です!

資産1,500万でセミリタイアって可能?

資産1,500万でセミリタイアって聞くとどう思いますか?

- 全然足りない派

- 妥当派

- そんなにいらない派

このようにいろいろな意見があると思います。

年齢や家族構成、住んでいる場所など様々な要因があるので当然ですね。

ここでは私が1,500万でセミリタイアに踏み切れた大きな理由を5つ挙げます。

・生活費の支出は月10万以内

・収支均衡型セミリタイア

・失業給付の受給

・資産切り崩し「4%ルール」

・たくさんできた時間×副業

それぞれ説明していきます。

理由1. 生活費の支出は月10万以内

我が家は共働き夫婦なので、生活費は半々くらいで支払ってます。

また、固定費を削減したり、倹約をしているので私個人の支出は月に7~8万円程度です。

なので年間でも大体100万円以内には収まっています。

生活費の収支を見直すのはマストですね!

理由2. 収支均衡型セミリタイア

収支均衡型セミリタイアとは…

・生活費のみを稼ぐ

・追加投資はせずに今まで投資した分の資産を運用する

というスタイルのセミリタイアで、私はこの方法をとっています。

特徴としては、低資産でも最速で可能という点です。

詳しくは別の記事でまとめているので、気になる方はこちらからどうぞ。

理由3. 失業給付の受給

退職後に受け取れる「失業給付」はセミリタイア後に欠かせません。

金額の話をすると、私の場合は大体50万円弱を3ヶ月間に分けて受給していくことになります。

収入が無くなる身としては、この制度を活用しない手はありませんね。

失業給付についても、詳細は後日に別記事で詳細にまとめる予定です。

理由4. 資産切り崩し「4%ルール」

FIREという考え方において、有名な取り崩し方法として「4%ルール」があります。

4%ルールとは、米国株式(S&P500)を中心とした資産運用で得られる利益の範囲内で生活を続ければ、半永久的に資産が目減りすることなく生活ができますよ、という考え方です。

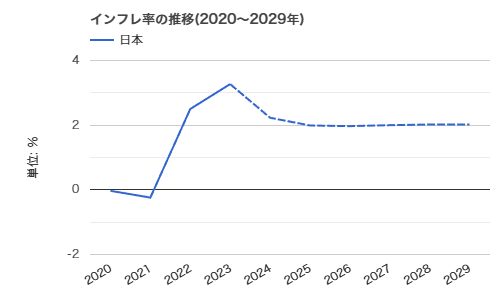

4%ルールが米国株式である理由は、アメリカの一般的な株価の成長率(7%)からインフレ率(3%)をもとに算出されたものだからです。

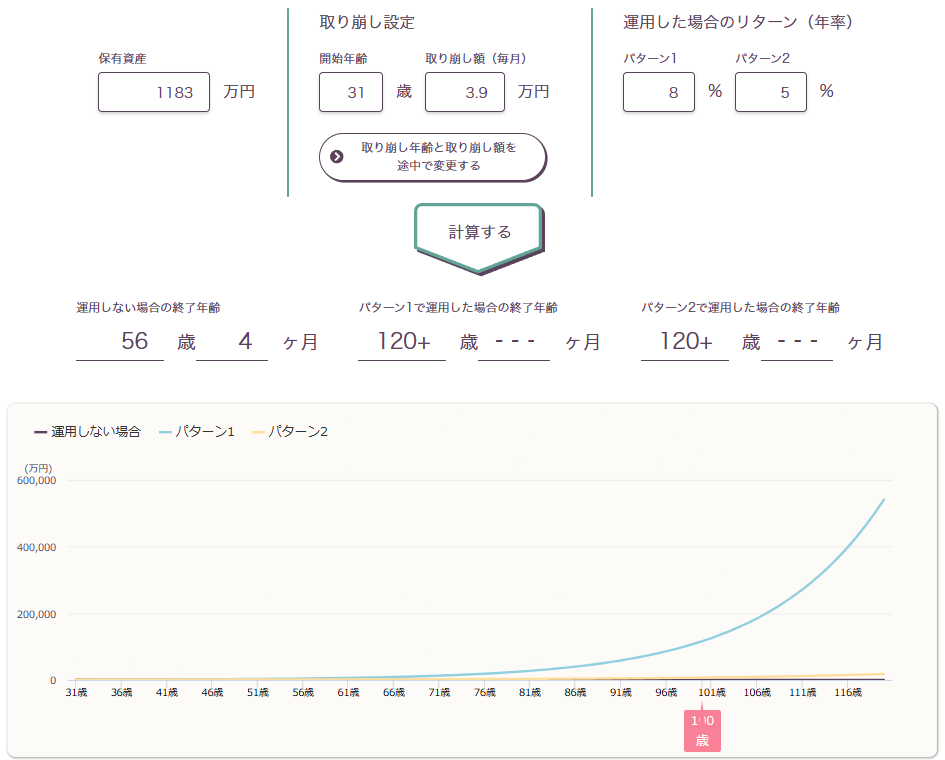

日本の場合、今後5年間のインフレ率が2%前後であると予想されているため、場合によっては5%ルールも可能かも?(下図参照)

世界経済のネタ帳

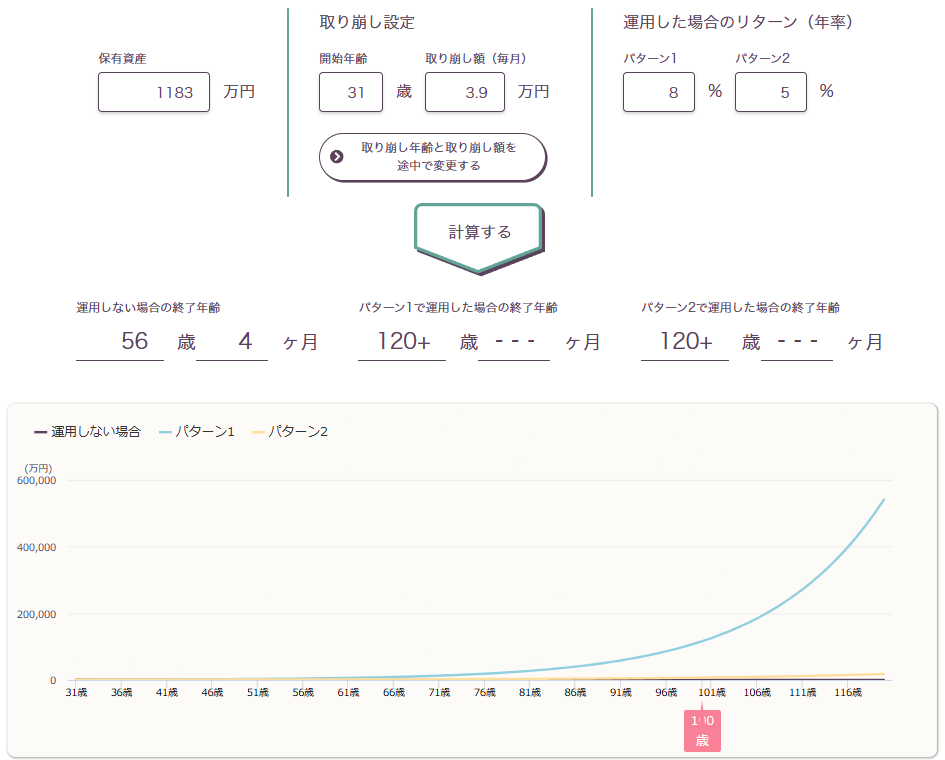

私の場合で4%ルールを適用すると…

1183万円(S&P500)×4%=47万円

1か月あたりに切り崩せる額は

47万円÷12ヶ月=3.9万円 となりました。

1か月あたりの生活費が8万円だとして、半額も負担してくれるのはかなりデカいですね!

さらにシミュレーションしていきます。条件は以下の通りです。

・1183万円のS&P500を4%で切り崩す→3.9万(毎月)

・楽観的パターン①→年率8%

・堅実パターン②→年率5%

※S&P500の直近30年の成績が約8%

結果がこちら↓

いずれのパターンでも元本が割れず、むしろ資産は増加する結果となりました。

このことから、4%ルールで切り崩すという手段を残しておくことができるのでセミリタイア後の安心材料になりますね!

興味があれば、あなたの資産でもシミュレーションしてみてください!

理由5. たくさんできた時間×副業

言うまでもなく、セミリタイア後はたくさん時間ができます。

なのでその分、自分の好きな仕事(副業・個人事業)に打ち込めるという話ですね。

SNS上では、本業をしつつ副業で稼いでいる人をよく見かけますが、彼らは超人だと思います…

私は生活費分を週2,3のバイトで稼ぎつつ、他の時間でゆっくり副業を育てていく作戦です。

この副業で将来収入を得ているであろう自分に期待して、最後の理由としました(笑)

まとめ

今回は、2024年11月時点の資産を公開しました。

資産1,500万でセミリタイアに踏み切れた理由も5つ紹介したので、どれか1つでも参考になれば嬉しいです!

また定期的に資産は公開していく予定なので、良かったら見てください。

それでは!

コメント