このように考えたことはないでしょうか?

私も会社で働くことが辛すぎて、同じ悩みを抱えていたので、その気持ち、めちゃめちゃ分かります…。

そんな悩みを抱えるあなたに、この記事では以下の内容をご紹介します!

実際に、会社で働くことが苦痛で仕方なかった私が、31歳で収支均衡型セミリタイアを達成し、今では完全ストレスフリーな生活を送っています。

この記事を読み終わった頃には、あなたが収支均衡型セミリタイアに向いているか、達成するためにはいくら必要かがイメージできるようになります!

さらに、あなたの資産状況等に合わせたシミュレーションをしてみることで、より具体的なセミリタイアへの道筋が見えてくるはずです。

それでは早速みていきましょう!

収支均衡型セミリタイアとは?

収支均衡型セミリタイアとは…

・生活費のみを稼ぐ

・追加投資はせずに今まで投資した分の資産を運用する

このようなスタイルで、「コーストFIRE」と呼ばれることもあります。

他のセミリタイアとはどう違うの?

一般的に多いセミリタイアのパターンとしては、

・支出の半分を労働(個人事業orアルバイト等)で賄う

・残りの半分を資産から取り崩すor配当金などで賄う

などがありますが、一定額の取り崩しや配当金にはある程度の資産が必要になります。

ですが収支均衡型は生活費分だけ稼げば良いので、低資産の方でも実現可能です。

「資産を取り崩さない」というのがポイントですね!

収支均衡型セミリタイアのメリット

メリットは大きく3つあります。

メリット1.低資産でもセミリタイア可能

収支均衡型セミリタイアは、資産を取り崩さないセミリタイアです。

なので、かなり低資産の状況でも収支均衡型セミリタイアはできてしまいます。

ただ、ある程度の資産が用意できればその分だけ将来の老後資金に不安が無くなるかと思います。

実際、どの程度資産が必要なの?

まずは将来をイメージしてみましょう!

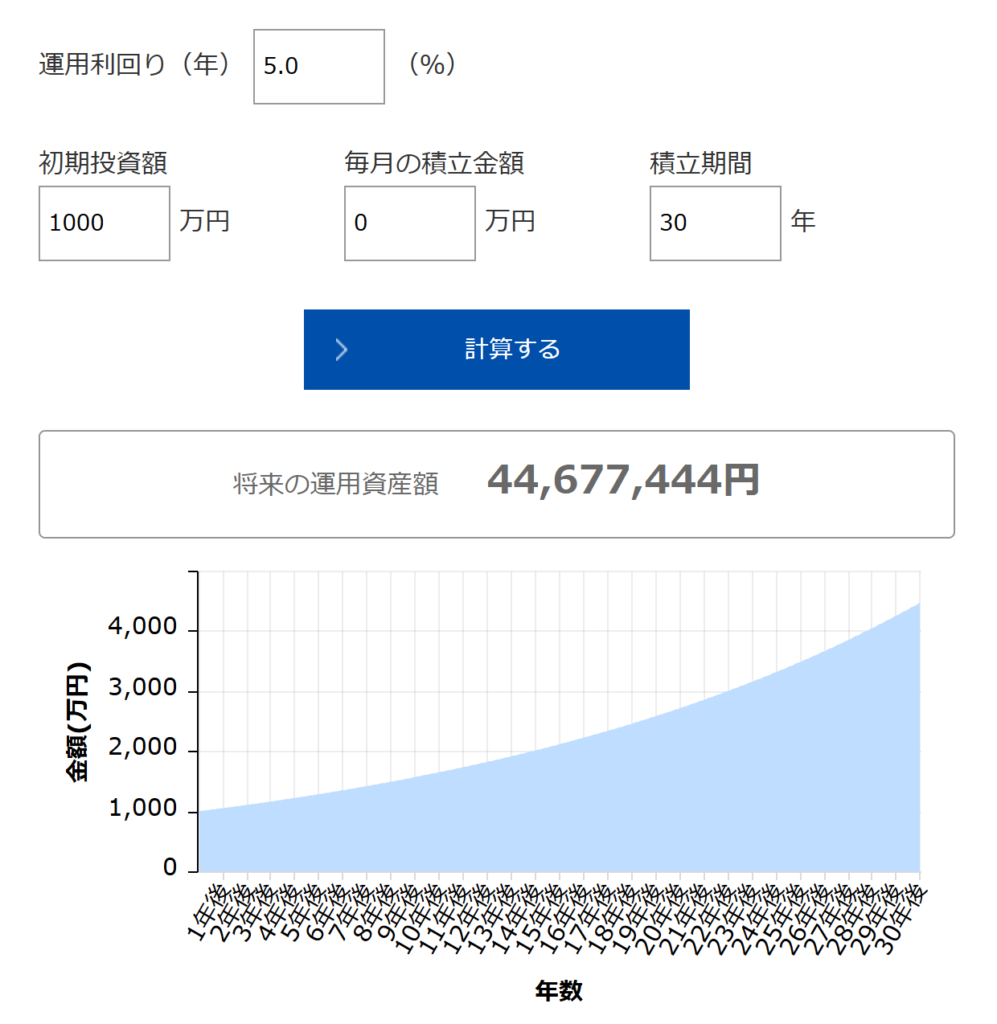

例えば、あなたが「60歳の時に老後資金として4000万円は用意しておきたい」と仮定します。

この場合、30歳で年利5%の投資信託を1,000万円分保有していれば、30年間の複利の力を活用することで60歳時点では4,000万円を超えます。

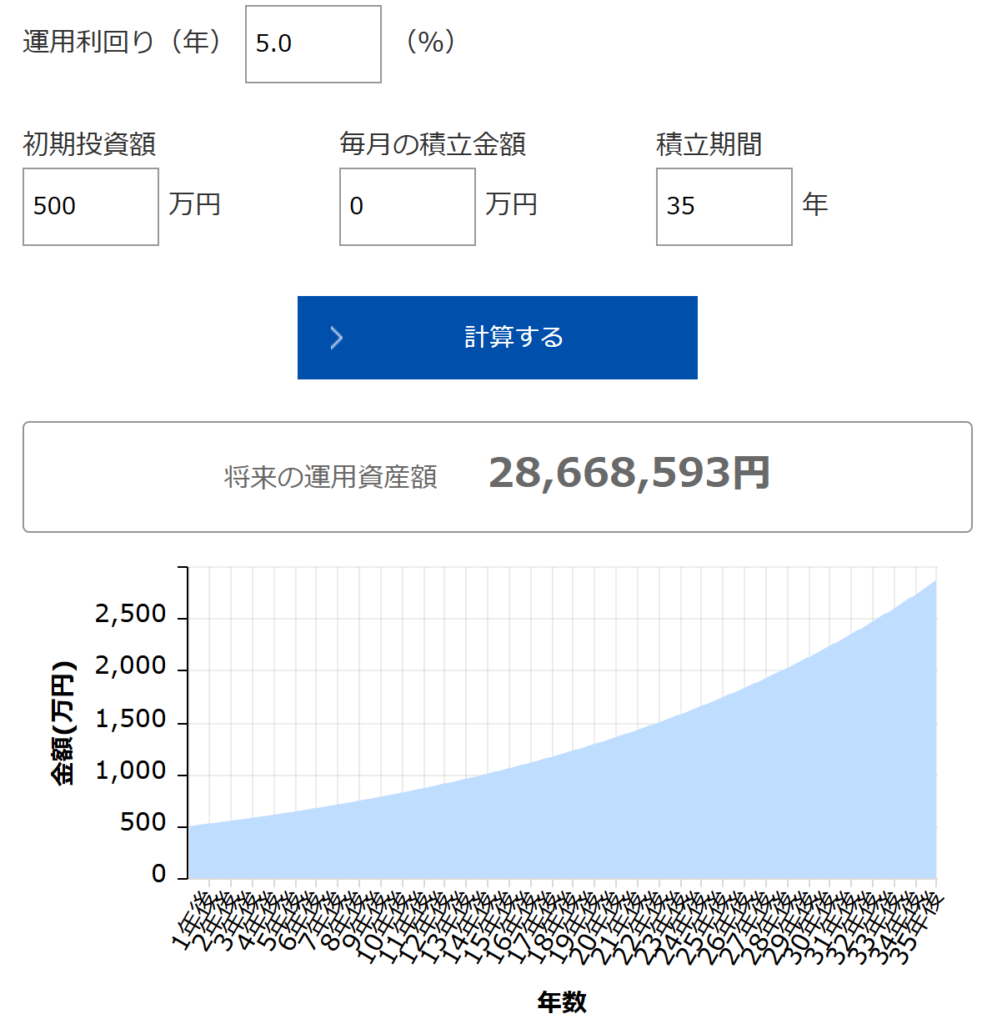

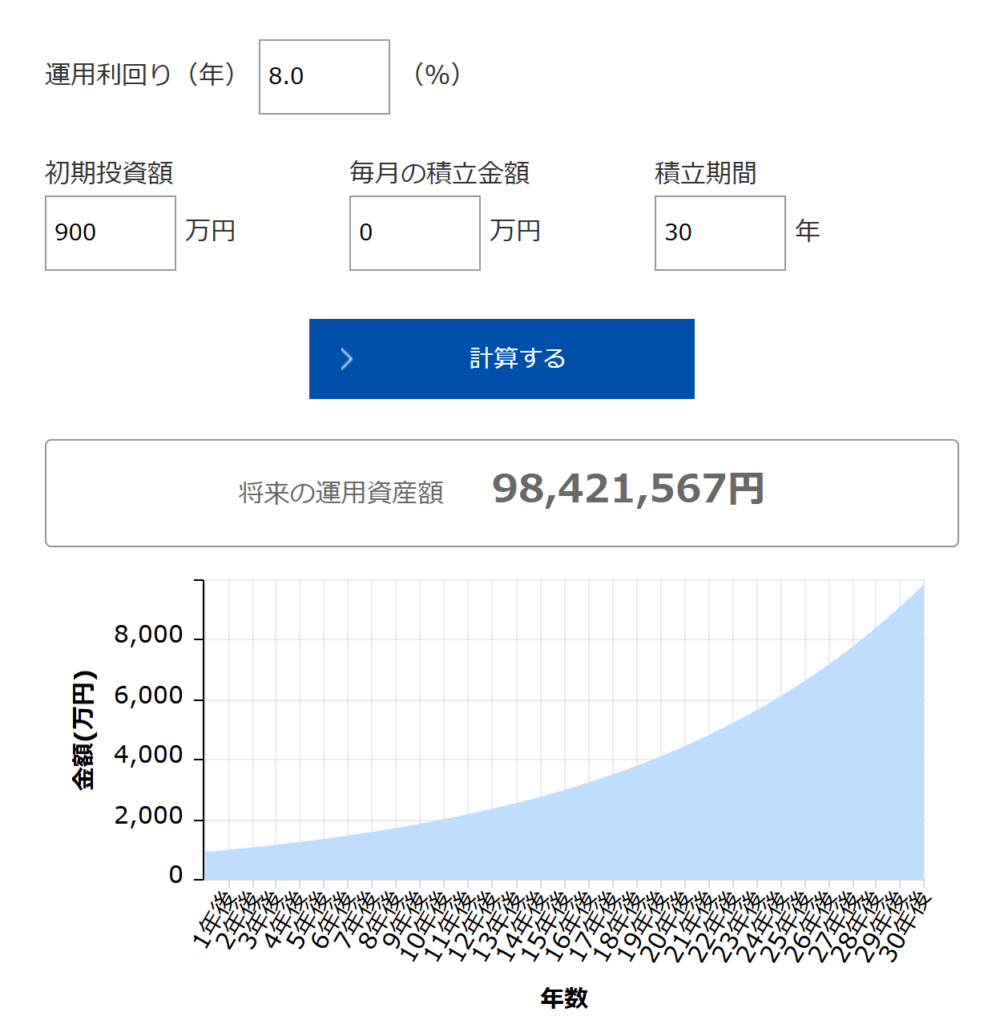

実際にシミュレーションしてみます。

こちらのシミュレーション結果からも分かる通り、比較的少ない資産で老後の資金を用意できるというわけです。

メリット2. 資産が減らないことで、精神安定◎

資産を取り崩して生活するタイプのFIREでは、だんだん資産が減っていくことに不安を感じるという声があります。

ですが収支均衡型セミリタイアの場合、資産を取り崩すことがないため、精神安定◎といえます。

もし投資成績によって資産が減ることがあったとしても、長期で安定した米国や全世界のインデックス(S&P500、オルカン等)へ投資していれば株価は戻ってくる可能性が高いため、株価の変動で右往左往することは少ないでしょう。

投資先や配分の戦略、株価下落に対する慣れなどがあると安定感◎です!

メリット3. 資産運用の開始が早いほど、セミリタイア時期が早められる

収支均衡型セミリタイアの優秀な点は「低資産でもできる」の他に、人によっては『早期に達成できる』ところです。

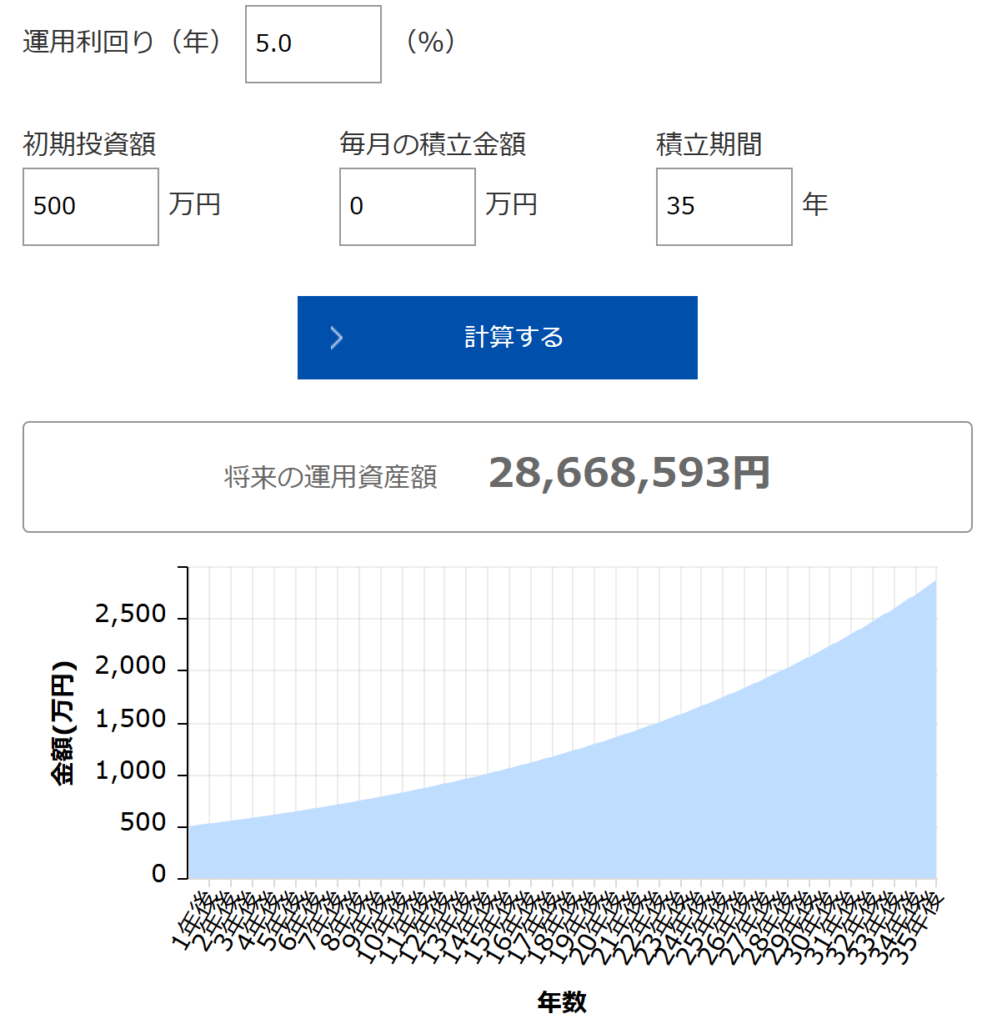

例えば、25歳で資産500万円の方がいたとします。

年利5%見込みの投資信託へ投資した場合、追加投資なしの結果がこちら↓

60歳以降の老後資金を3,000万円程度と見込んだとしても、理論上はほぼほぼ達成できます。

とはいえ、生活費を賄うためにアルバイトやパート等を60歳まで続けるのは現実的に難しいかと思います。

もし、上記想定で25歳で脱サラを達成した場合、アルバイト・パートの他に副業や個人事業に挑戦することをおすすめします!

セミリタイアは「ゴールではなく新たなスタート地点」です。

人生の第2幕を楽しみましょう!

収支均衡型セミリタイアのデメリット

個人的にはデメリットは少ないですが、強いて言うなら…ということで3点挙げます。

デメリット1. 結局、労働することになる

せっかくセミリタイアできても、やはり労働することにはなります。

ですが、大きな違いは「会社員として週5で8時間働かなくてもいい」ことです。

自分の必要生活費に合わせた分だけ労働すればいいため、うまく調整すれば週2,3でのバイト生活も可能です。

雇用されて働くのが嫌な方は、副業や個人事業を並行して育てながらサイドFIREのようなスタイルに移行するのもありです。

私もずっと雇われの身は嫌なので、サイドFIREを目指して個人事業を育て中です!

デメリット2. 資産は投資成績に依存する

収支均衡型セミリタイアは貯めた資産を複利の力で伸ばすことが前提なので、どうしても投資成績に依存することになります。

安定したインデックス投資先として、S&P500やオルカン等が有名ですが、投資に『絶対』はあり得ません。

なので、歴史上に類を見ないような大暴落や数十年レベルの株価の長期低迷などがあれば、かなり苦しいことになる可能性はあります。

収支均衡型セミリタイアに踏み切ろうという方は、これらのリスクを承知の上で臨む必要があります。

また、投資成績に人生を左右されないように収入源を複数作っておくことがリスクヘッジになります!

私はS&P500にほぼほぼ投資しているので、収入源を増やすことでリスクを分散する戦略です!

デメリット3. 贅沢な生活はしづらい

生活費をアルバイトやパート等の労働で賄うため、ほとんどの人は生活費をできるだけコンパクトに抑えたいと考えるでしょう。

そうなると、贅沢な生活を送ることが難しくなることが想像できます。

もちろん、たくさん労働で稼いで生活を華やかにすることはできますが、そうなるとセミリタイアしたのに本末転倒な感じもします…

ですので、物欲を抑えられる方やミニマルな生活を送ることに抵抗がない方は向いているといえます。

支出がうまく抑えられれば、余った資金で旅行や追加投資なんかもできますね!

シミュレーション

では、実際にシミュレーションしてみます。

冒頭で例えた30歳の方の場合で、資産1,000万円の割合は以下の通り。

・インデックス投資900万円

・現金100万円

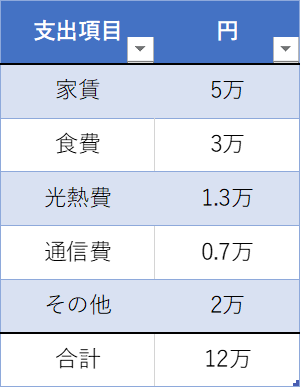

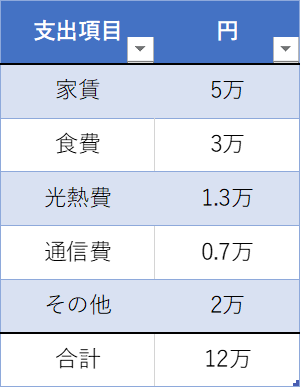

生活費は以下の想定で毎月12万円とします。

それぞれの支出額は単身世帯の平均支出額をそれぞれ検索の上引用しています。食費については節約していることを想定したおおよその額となります。

生活費

毎月12万円を労働により賄う必要があるので、今回はアルバイトで想定します。

2024年10月以降、全国都道府県の最低賃金が引き上げられ、平均時給が1,055円となったので、

12万円÷1055円=114時間

となります。

具体的なイメージとしては、

1日8時間で月14日(週3~4日程度)

といったスケジュールになります。

労働日数を減らしたい場合は、高時給なバイトや副業などで収入を増やすことも可能です。

資産運用

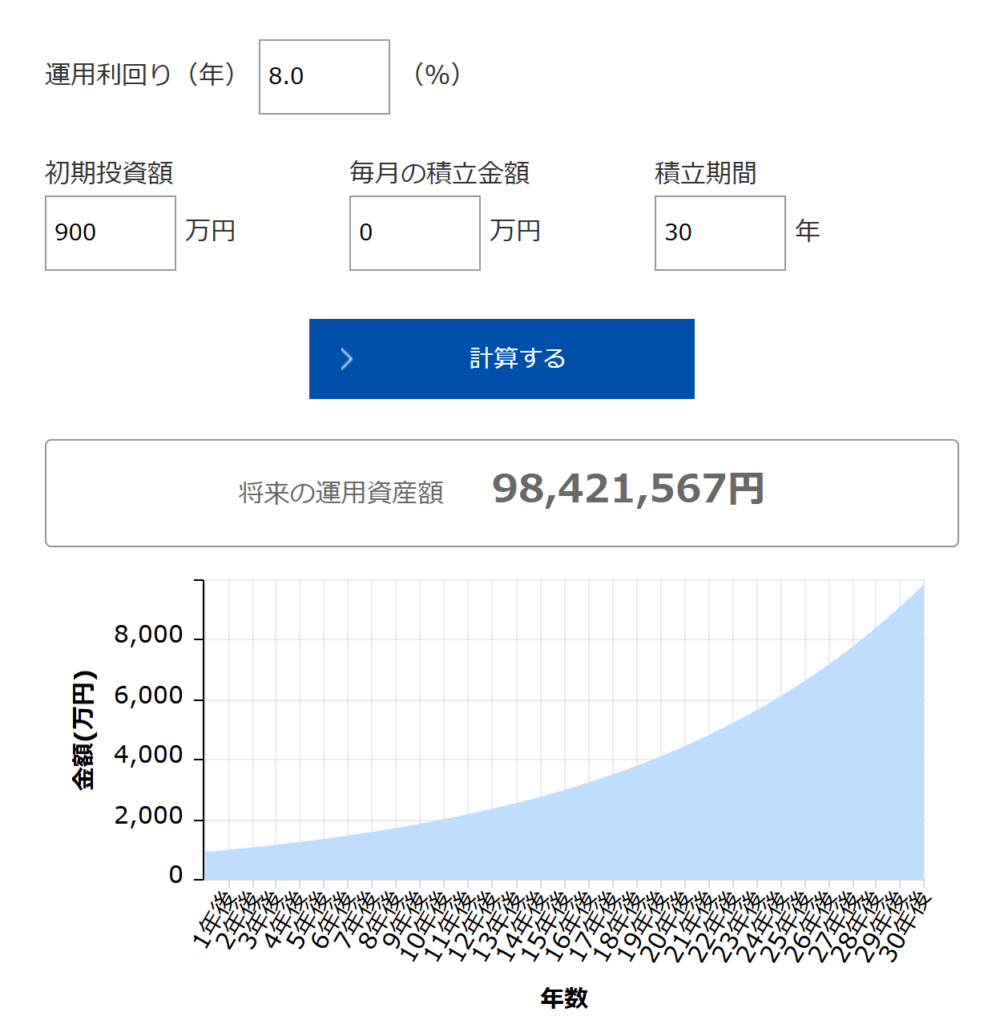

今回は、900万円の資産運用の投資先をS&P500と仮定します。

S&P500の過去30年の平均リターンが約8%なので、今後の30年も同程度のリターンがあるとすれば60歳時点での資産額はまさかの9,800万円にまで上がります。

しかし、30年もあれば何が起こるかわからないので低く見積もっておくことが肝要です。

とはいえ、年利が5%だとしても30年後には4,000万円になると考えれば、セミリタイアのハードルはグッと低くなるはずです!

私は31歳、個人資産1,500万円で収支均衡型セミリタイアしました。

今後、リタイア後の資産推移についても発信していきます!

セミリタイア直後の資産内訳はこちらの記事で公開しています↓

まとめ

今回は収支均衡型セミリタイアについて解説しました。

近年は「仕事が辛い」「自由に生きたい」などの理由でセミリタイアしたい人が増えてきている印象がありますので、そういった方々の参考になれば嬉しいです。

投資先や必要資金などをしっかりシミュレーションすることで、あなたのセミリタイア生活が見えてくるはずです!

それでは!

コメント